Il Private Equity risponde alla crisi, all’orizzonte impatti positivi

Deloitte Financial Advisory Services e M&A leader ha presentato il report semestrale "Deloitte Private: Private Equity Confidence Survey", elaborato con il supporto di AIFI, Associazione Italiana del Private Equity, Venture Capital e Private Debt.

“La crisi non ferma gli operatori del settore del Private Equity e il loro supporto alla struttura imprenditoriale italiana. L’intensa attività di ricerca di nuove opportunità di investimento è dimostrata dal numero di operazioni effettuate nel secondo semestre del 2020, che torna a raggiungere e superare i livelli pre-crisi per un totale di 99 deal, e un controvalore complessivo pari a circa 9 miliardi di euro, di cui 82 acquisizioni”. Lo dichiara Elio Milantoni, Partner di Deloitte Financial Advisory Services e M&A leader, nel presentare il report semestrale di Deloitte Private: Private Equity Confidence Survey, elaborato con il supporto di AIFI, Associazione Italiana del Private Equity, Venture Capital e Private Debt.

Il settore che ha visto gli operatori di Private Equity maggiormente coinvolti è stato Industrial Products & Services, seguito da Consumer e TMT. Per il prossimo semestre, si prevede rinnovato interesse per operazioni di LBO/Replacement, principalmente nei settori Manufacturing, Life Sciences & Healthcare e IT. I risultati della Survey confermano inoltre attenzione verso il settore Industrial Products.

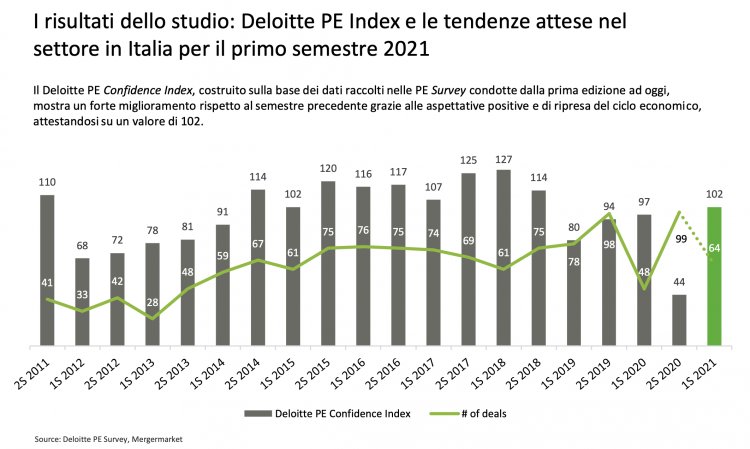

“Dall’analisi delle aspettative sulle variabili critiche che influenzeranno il mercato del PE durante il primo semestre del 2021 – prosegue Milantoni – si evincono aspettative positive rispetto al semestre precedente, come anche confermato dal Deloitte PE Confidence Index che si attesta su un valore di 102 rispetto al 44 dello scorso semestre. Con la graduale ripresa delle attività, il numero di operazioni è previsto in aumento e ci si attende altresì una crescita nei valori di exit. Nel complesso il 60 per cento degli operatori di Private Equity si attende una significativa ripresa del ciclo economico nei prossimi mesi con conseguenti impatti positivi sull’attività del settore”.

Per circa il 50% degli intervistati, nel primo semestre del 2021 continuerà l’attività di fundraising, mentre l’85,2% pianifica di effettuare nuovi investimenti. Inoltre, grazie anche al ruolo centrale delle banche commerciali nel financing a supporto delle operazioni d’investimento, sarà possibile prendere in considerazione deal di maggiori dimensioni. Per il prossimo semestre infatti, gli operatori mostrano crescente interesse verso operazioni con valore superiore a 30 milioni di euro, con il 50% delle preferenze.

In particolare, crescono i deal di dimensioni maggiori a 100 milioni di euro (da 33% a 16,7%). “I risultati della survey – ha proseguito Milantoni - mostrano un maggiore interesse da parte dei fondi di Private Equity verso aziende più sizable del mid-market italiano rispetto alle PMI. Le PMI, quindi, dovranno orientare maggiormente le strategie di ricapitalizzazione su fonti di capitale alternative, quali il mercato borsistico di Piazza Affari ad esse dedicato – segmento AIM. Fondamentale risulterà anche l’accesso a fonti di finanziamento pubblico, in particolare quelle ideate per fare fronte alle contingenze legate alla pandemia”.

Confermato il ruolo centrale delle banche commerciali nel financing a supporto delle operazioni d’investimento, con circa l’80% degli operatori di PE che indicano il Senior Debt da queste erogato come lo strumento di debito maggiormente utilizzato sia nel semestre in corso che nel prossimo.

“La pandemia ha accelerato i trend disruptive che stanno cambiando il mercato e che sempre di più impattano sulle scelte di investimento degli operatori di PE, in particolare l’incremento dei consumi sul canale online ed i principali trend tech. Per questo motivo, anche nella gestione delle società nel proprio portafoglio, il tema della digitalizzazione è divenuto di primaria importanza” ha aggiunto Elio Milantoni.

Rispetto all’anno appena concluso, con riferimento alla crisi economico-sanitaria legata al Covid-19 quale principale causa di abbandono di potenziali opportunità di investimento, solo il 18,5% degli intervistati afferma di aver rinunciato a un numero compreso tra 5 e 10 opportunità. Infatti, l’incertezza di contesto e la difficoltà nel valutare le potenzialità di un business hanno indotto il rimanente 81,5% a rinunciare solo fino a 5 opportunità. Per quanto riguarda le opportunità di investimento abbandonate a causa dell’emergenza COVID-19, il 59,3% degli intervistati dichiara che riprenderà in considerazione tali opportunità, in un periodo compreso tra i 6 ed i 12 mesi (20,4% e 38,9% delle preferenze, rispettivamente). Il rimanente 40,7%, al contrario, ha deciso che non rivaluterà le opportunità di investimento abbandonate.

Bossi

Bossi